29/05/2023 EL MERCANTIL

29/05/2023 EL MERCANTIL

La contracción del movimiento portuario de contenedores de estos primeros meses del ejercicio se está reflejando también en el transporte ferroviario. La actividad intermodal del primer trimestre del ejercicio ha descendido en todos los indicadores de tráfico (toneladas, toneladas kilómetro y trenes kilómetro) que ofrece el último informe sobre la evolución del mercado ferroviario de mercancías elaborado por la Comisión Nacional de los Mercados y la Competencia (CNMC). El deterioro de los flujos contenerizados de importación en los puertos españoles, y en menor medida el de exportación, está detrás de la disminución del movimiento ferroviario intermodal en este periodo, aseguran fuentes del mercado.

Medway lidera, tanto en toneladas como en toneladas kilómetro, los porcentajes de crecimiento en intermodal

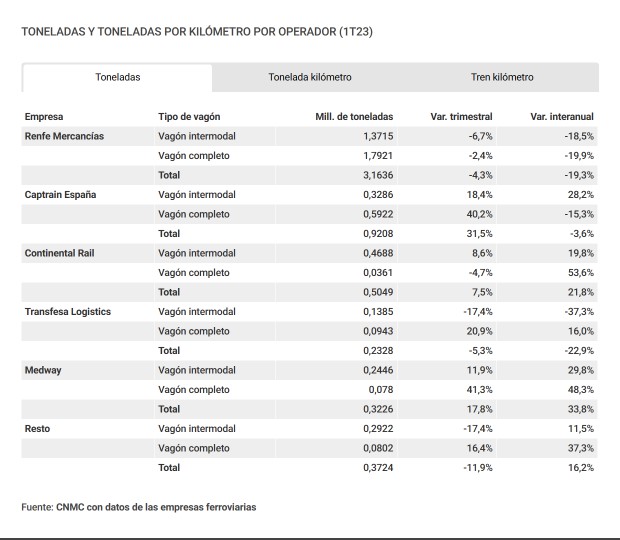

De hecho, el tráfico import-export del primer trimestre en el sistema portuario español de interés general se ha situado por encima de los 1,4 millones de teus, el 4,4% menos que en el mismo periodo del 2022. Esta situación ha afectadode forma dispar en función de si el operador intermodal está ligado o no a un gigante del transporte marítimo. Los dos actores ferroviarios ligados a gigantes del mar, como es el caso de Continental Rail (CMA CGM) y Medway (MSC), mantienen una dinámica propia. En el caso de la primera, creció el 8,6% respecto a los últimos compases de 2022 y hasta el 19,8% respecto al primer trimestre de 2022 en toneladas netas. En toneladas por kilómetro, aumentó su actividad el 8,1% en la comparativa intertrimestral y hasta el 15,8% en la comparativa interanual. De la misma forma, Medway ha incrementado su actividad en toneladas netas en cerca del 12% en la comparativa intertrimestral y sus toneladas por kilómetro lo han hecho el 41,3% en la comparativa interanual.

En el caso de las compañías del negocio ferroviario más tradicional y sin vinculaciones con el sector naviero, el descenso ha sido acusado en el caso de Transfesa (Deutsche Bahn) y Renfe Mercancías y menor en el de Captrain (SNCF). En el caso de Renfe Mercancías, el primer operador por volumen de mercancías transportadas en España, las toneladas por kilómetro del vagón intermodal han descendido el 7,1% respecto al último trimestre de 2022 y la caída respecto al primer trimestre de 2022 es del 17%. En términos de toneladas netas, el tráfico intermodal de la filial de Renfe ha disminuido el 6,7% respecto al último trimestre de 2022 y hasta el 18,5% respecto al primer trimestre de 2022.

Por su parte, el segundo gran actor ferroviario del mercado español en volúmenes intermodales y no ligado a una compañía marítima, Captrain (SNCF), ha logrado mantener sus flujos de toneladas en crecimientos a doble dígito. En el caso de las toneladas kilómetros, experimenta un retroceso en los datos del movimiento intermodal del primer trimestre de 2023 si estos se comparan con los del mismo periodo del ejercicio anterior.

LUCES Y SOMBRAS EN EL TRÁFICO FERROVIARIO GLOBAL DEL PRIMER TRIMESTRE

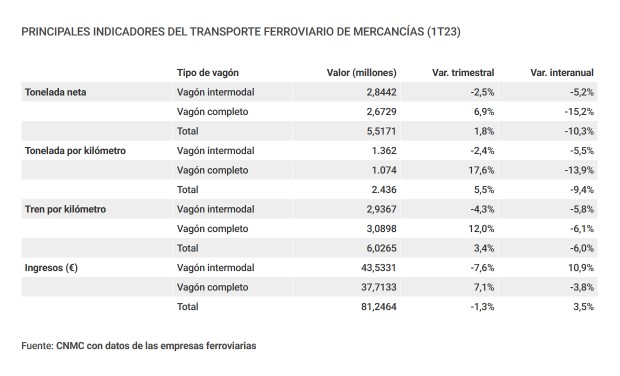

En términos globales, contabilizando el ámbito intermodal y el vagón completo, los volúmenes de transporte ferroviario de mercancías en España han mejorado en el primer trimestre de 2023 respecto al último trimestre de 2022. Las toneladas netas han crecido el 1,8% y las toneladas por kilómetro lo han hecho el 5,5%. Por su parte, el tren por kilómetro ha aumentado el 3,4% y los ingresos totales del sector se han situado en los 81,2 millones de euros, descendiendo el 1,3% respecto al último trimestre de 2022. Para el presidente ejecutivo de la Asociación de Empresas Ferroviarias Privadas (AEFP), Juan Diego Pedrero, estas cifras no suponen una sorpresa tras el último trimestre de 2022, que califica de “nefasto”. Según su análisis, “en este informe se ve una mejora relativa, aunque en algunos casos, también se aprecia una reducción importante respecto a los volúmenes del primer trimestre de 2022”.

En la lectura interanual, los indicadores del informe de la CNMC muestran que el periodo de enero a marzo de este ejercicio ha sido peor que el mismo periodo del año anterior. Los descensos en toneladas netas y toneladas por kilómetro se han situado en el 10,3% y en el 9,4%, respectivamente. Por otro lado, el tren por kilómetro ha experimentado una reducción del 6%. En cambio, los ingresos globales del negocio ferroviario han mejorado su ejecución en el 3,5% respecto al acumulado entre enero y marzo de 2022. Para la CNMC, “se observa el típico comportamiento estacional, con el vagón completo creciendo en todos los indicadores y el intermodal decreciendo en todos ellos”. No obstante, el informe del organismo señala el contraste entre el indicador de toneladas por kilómetro, donde el vagón completo crece el 17,6%, y el intermodal, que desciende el 2,4%.

La importación marítima de agroalimentarios y otros graneles tira del vagón completo respecto a 2022

Precisamente en los tráficos de vagones completos, Juan Diego Pedrero valora la evolución como positiva respecto a 2022 “porque España está incrementando sus importaciones de trigo, cereales y demás graneles secos a través de los puertos”. Renfe Mercancías continúa en primera posición, aunque con deterioros tanto en toneladas netas como en toneladas por kilómetro. Le sigue Captrain, que registra una disminución del 7,6% en toneladas por kilómetro respecto al mismo periodo del año anterior. “Pero hay que tener en cuenta que el primer trimestre de 2022 fue un periodo extraordinariamente bueno para la compañía”, matiza Pedrero. En tercera posición, se sitúa Continental Rail, que mantiene el tipo con subidas de actividad en toneladas y toneladas por kilómetro.

No obstante, Juan Diego Pedrero apunta que la recuperación definitiva vendrá en el momento en que se reactive la demanda de contenedores, especialmente en la parte de la importación, “aunque yo no lo veo nada claro, en tanto que hay menos demanda, pero una oferta que está creciendo en grandes portacontenedores”. Esto, señala Pedrero, causará “un descalabro para las grandes navieras, igual que ha resultado ser un negocio redondo en los últimos tres años”.